Wer daheim arbeitet, kann in bestimmten Fällen in den Genuss einer Steuerersparnis kommen. Sie wollen wissen, ob auch Ihr Home-Office ganz oder teilweise steuerlich absetzbar ist?

In diesem Artikel erfahren Sie, ob Sie Ihr häusliches Arbeitszimmer von der Steuer absetzen können und in welcher Höhe.

Wann ist ein häusliches Arbeitszimmer von der Steuer absetzbar?

Wer seinen Arbeitsplatz in den eigenen vier Wänden eingerichtet hat, kann die Kosten des Heimbüros oft mit dem Fiskus abrechnen. Dazu zählen nicht nur die anteiligen Mietkosten, sondern auch Betriebs- bzw. Nebenkosten und an arbeitstypischen Einrichtungsgegenständen.

Arbeitnehmer setzen die entstandenen Kosten als „Werbungskosten“ und andere Personengruppen wie Freiberufler als „Betriebsausgaben“ ab.

Für eine uneingeschränkte Steuerabzugsfähigkeit ist es notwendig, dass Ihr häusliches Arbeitszimmer der „Mittelpunkt Ihrer beruflichen oder betrieblichen Tätigkeit“ ist.

Für einen Selbstständigen, der ausschließlich von Zuhause aus arbeitet, ist die vorgenannte Aussage selbsterklärend. Doch wie sieht es mit Personen aus, die nur teilweise zuhause arbeiten?

Steuerliche Absetzbarkeit bei Teilnutzung

Wenn Ihr häusliches Arbeitszimmer nicht der Mittelpunkt Ihrer beruflichen oder betrieblichen Tätigkeit ist, können Sie Ihre nachweisbaren Kosten bis zu 1.250 Euro pro Jahr steuerlich geltend machen.

Dies ist regelmäßig der Fall, wenn Ihnen kein Arbeitsplatz in der Firma zur Verfügung steht.

Haben Sie mit Ihrem Arbeitgeber lediglich vereinbart, dass Sie an bestimmten Tagen Home-Office machen, so reicht dies leider nicht aus. Sie können in diesem Fall die Kosten für Ihr Arbeitszimmer nicht absetzen, da Ihnen normalerweise ein Arbeitsplatz in der Firma zur Verfügung steht.

Dies gilt auch für den daheim eingerichteten Telearbeitsplatz; dessen Kosten sind steuerlich nicht absetzbar.

Tipp: Wenn Sie trotz tageweisem Home-Office einen schriftlichen Nachweis von Ihrem Arbeitgeber haben, dass Ihnen für eine bestimmte Tätigkeit kein Arbeitsplatz in der Firma zur Verfügung steht, so können Sie die Kosten dennoch steuerlich geltend machen.

Steuerliche Absetzbarkeit bei Arbeitsecken

Arbeitsecken oder Vergleichbares werden steuerlich leider nicht vom Finanzamt anerkannt. Dabei spielt es keine Rolle, ob man Angestellter einer Firma oder Selbstständiger ist.

Für eine steuerliche Berücksichtigung muss es immer ein Raum sein, der für berufliche oder betriebliche Zwecke genutzt wird.

Nach Ansicht der Finanzämter ist eine untergeordnete private Mitbenutzung von unter 10 % aber erlaubt. Das bedeutet, wenn der Raum mehr als 10 Prozent privat genutzt wird, ist überhaupt kein steuerlicher Abzug möglich – so die aktuelle Entscheidung des Bundesfinanzhofs (BFH) mit Beschluss vom 27. Juli 2015 zum Aktenzeichen GrS 1/14.

Steuerliche Absetzbarkeit bei geringer Nutzung

Schwierig wird es, wenn das Arbeitszimmer nur in einem äußerst geringfügigen Umfang für berufliche oder betriebliche Zwecke genutzt wird.

Hierzu gibt es keine klare Rechtsprechung. Sollten Sie Ihr Arbeitszimmer nur geringfügig nutzen, sollten Sie dies mit Ihrem Steuerberater besprechen.

Welche Ausgaben bzw. Aufwendungen sind steuerlich absetzbar und wie werden sie berechnet?

- Miete

- Wasser-, Abwasser- und Energiekosten

- Reinigungskosten

- Kreditschuldzinsen für Anschaffung, Herstellung oder Reparatur des Raums

- Arbeitsmaterialien

- Einrichtungsgegenstände

- Grundsteuer

- Müllabfuhrgebühren

- Schornsteinfegergebühren

- Wohngebäude- und Hausratversicherung

- etc.

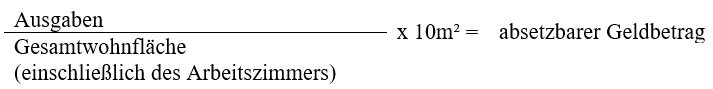

Die vorgenannten Ausgaben setzen Sie anteilig als Werbungskosten (Arbeitnehmer) oder Betriebsausgaben (Selbstständiger/Unternehmer) von der Steuer ab. Teilen Sie diese anteiligen Kosten nach dem Verhältnis der Fläche des Arbeitszimmers zur gesamten Wohnfläche auf. Beispiel anhand einer Ausgabe von 50,00 EUR:

Die gesamte Wohnung ist 70m² groß. Das mitinbegriffene Arbeitszimmer beträgt 10m². Sollten Sie nun steuerlich absetzbare Ausgaben haben, werden diese auf den Anteil der 10m² berechnet.

Formel für absetzbaren Geldbetrag:

Erläuternder Rechenweg: Wir teilen die gesamten Ausgaben (50,00 EUR) durch die gesamte Wohnfläche (70m²) und multiplizieren das Ergebnis mit der Größe des Arbeitszimmers (10m²). Der absetzbare Geldbetrag des Arbeitszimmers bei einer Ausgabe von 50,00 EUR liegt somit bei 7,14 EUR.

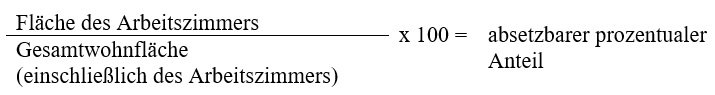

Falls Sie den absetzbaren prozentualen Anteil des Arbeitszimmers ermitteln möchten, können Sie das anhand dieser Formel erledigen:

Formel für prozentuale Verteilung des Arbeitszimmers:

Aktuelle Rechtsprechungen zu häuslichen Arbeitszimmern

Die Erforderlichkeit eines Arbeitszimmers für den eigenen Beruf ist derzeit (Stand: Januar 2020) weiterhin nicht eindeutig durch die Rechtsprechung erklärt. Dies zeigt auch ein Fall am Finanzgericht Düsseldorf.

Obwohl der BFH in einem anderen Fall entschied, dass es nicht auf den Beruf und die Dringlichkeit eines Arbeitszimmers ankomme (BFH Urteil vom 8.3.2017, IX R 52/14), wurden einer Stewardess die Raumkosten in diesem Fall aberkannt.

Grund dafür sei, dass der überwiegende Arbeitsraum außerhalb dieses Zimmers liege (FG Düsseldorf, Urteil vom 4.5.2017, 8 K 329/15 E, Revision anhängig unter BFH Urteil v. 03.04.2019 – VI R 46/17).

Auch die Grenze für den beschränkten Raumkostenabzug bietet Diskussionspotenzial. Momentan liegt diese bei 1.250 Euro, welche für eine Person beansprucht werden kann (BFH-Urteil vom 9.5.2017, VIII R 15/15).

Hat ein Berufstätiger zwei Wohnräume mit je einem Arbeitszimmer, ist es ihm also nicht gewährt, beide Zimmer mit je 1.250 Euro abrechnen zu lassen. So das Urteil bei einem selbstständigen Dozenten, welcher mit genau diesem Problem vor den Bundesfinanzhof (BFH) trat.

Dort wollte er den Kostenabzug von 1.250 Euro pro Zimmer erreichen. Nach dem höchsten Steuergericht sei diese Grenze jedoch nicht zimmer-, sondern personenbezogen. Der Kostenabzug ist auch dann auf 1.250 Euro begrenzt, sobald ein Berufstätiger zwei Arbeitszimmer im gleichen Haushalt oder in einem Jahr beispielsweise aufgrund eines Wohnungswechsels zwei verschiedene Zimmer zeitlich hintereinander nutzt.

Auch bei zwei Arbeitszimmern – egal ob räumlich getrennt oder im gleichen Haus – oder einem Umzug, bei dem zwei Zimmer zeitlich direkt hintereinander genutzt werden, gilt das Urteil des BHFs, nach welchem eine Person nicht mehr als diese Grenze ausreizen könne.

Diese Regelung gilt auch für die Anzahl der Jobs. Geht ein Multijobber mehreren Tätigkeiten nach, welche er in einem Zimmer ausführt, so könne die Grenze auf beide beruflichen Tätigkeiten aufgeteilt werden. Solange die 1.250 € Grenze nicht überschritten wird, dürfe man auch nur den Job angeben, der die größte zeitliche Nutzung des Arbeitszimmers in Anspruch nähme (BFH-Urteil vom 25.4.2017, VIII R 52/13).

Wichtig: Wird ein häusliches Arbeitszimmer von mehreren Berufstätigen etwa in einer Wohngemeinschaft gemeinsam genutzt, kann jeder den Höchstbetrag von 1.250 Euro in voller Höhe beanspruchen (BFH-Urteil vom 15.12.2016 unter VI R 86/13 und VI R 53/12).

Besondere Fallbeispiele

Kostenabzug trotz externer Praxisräume

Seit 2017 gibt es eine positive Veränderung zur Absetzung der Arbeitsräume für Selbstständige. Im Fallbeispiel klagte ein selbstständiger Logopäde ein, neben den außerheimischen Praxis- und Büroräumen ein Arbeitszimmer im privaten Raum zu nutzen, welches er zusätzlich mit 1.250 Euro absetzen dürfe. Obwohl das Finanzamt ihm diese Kosten zunächst aberkannte, da er nach Feierabend auch seine Praxisräume als privaten Arbeitsraum nutzen könne, gewann er den Streit letztendlich.

Der BFH widersprach dem Finanzamt und stellte fest, dass auch Selbstständige mit auswärtigen Praxis- und Büroräumen auf ein Home-Office angewiesen sein könnten und dieses außerdem als externe Betriebsausgabe abgesetzt werden könne (BFH-Urteil vom 22.2.2017, III R 9/16). Eine außerhäusliche Nutzung der Räumlichkeiten sei in manchen Fällen nicht zumutbar.

Betriebsräume und Betriebsstätten

Die steuerlichen Beschränkungen bei häuslichen Arbeitszimmern sind sehr streng, es gibt jedoch Betriebsräume und Betriebsstätten, in denen dies nicht der Fall ist. Tonstudios, Notarztpraxen und Lager für Waren können i.d.R. ohne Einschränkungen steuerlich abgesetzt werden – unabhängig davon, wo die Tätigkeit hauptsächlich ausgeführt wird und wie viele anderen Arbeitsplätze es noch gibt.

Aber: Eine Betriebsstätte im häuslichen Raum wird erst dann als ebendiese anerkannt, wenn leicht erkennbar ist, dass diese für andauernden und starken Publikumsverkehr geeignet ist (BFH-Beschluss vom 9.5.2017, X B 23/17).

Anmerkung zum Text: Der Autor ist Wirtschafts- und Finanzjournalist und kein Rechtsanwalt oder Steuerberater. Deren Tätigkeiten darf der Autor nicht ausführen, weswegen die in dem Artikel genannten Hinweise nicht den Kontakt mit Steuerberatern oder Anwälten ersetzen können. Der Artikel soll Steuerzahlern sachlich informieren. Die Quellen sind nach bestem Wissen und Gewissen ausgewählt worden, eine Garantie für die Richtigkeit und Aktualität der Informationen wird nicht übernommen.